Połowa mikrofirm dobrze ocenia swoją stabilność finansową. Wśród branż wybija się pod tym względem produkcja. Przedsiębiorcy, którzy źle postrzegają swoją kondycję biznesową, przyznają, że w ciągu minionego roku musieli ciąć koszty z powodu zatorów płatniczych. Najczęściej rezygnowali z działań reklamowych. Dodatkowym utrudnieniem dla mikrofirm są pieniądze zamrożone w fakturach. Jedynie co 4. nie musi czekać na płatności, bo rozlicza się z klientami za gotówkę. To wnioski, jakie płyną z badania NFG „Barometr wydatków firmowych”.

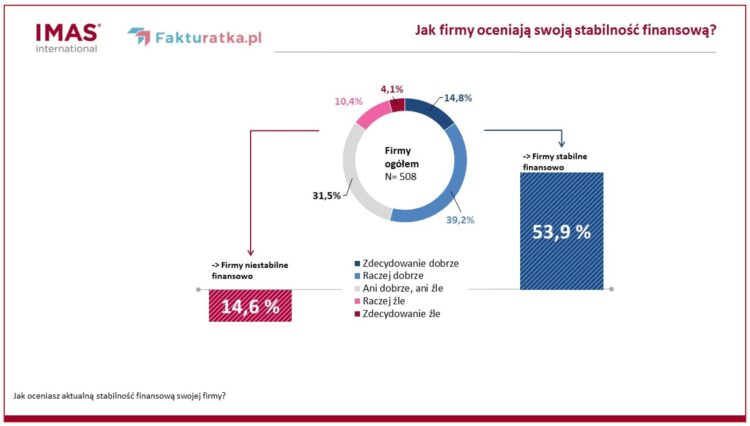

Mikrofirmy stanowią 97 proc. wszystkich przedsiębiorstw niefinansowych w Polsce – jest ich około 2,2 mln. Wytwarzają 30 proc. produktu krajowego brutto, dając zatrudnienie 4,2 mln osób. Ich kondycja finansowa jest papierkiem lakmusowym całej gospodarki. Jeśli tak na to spojrzeć, to polska gospodarka ma się całkiem nieźle. Ponad połowa mikrofirm (53,9 proc.) biorących udział w badaniu NFG „Barometr wydatków firmowych”* ocenia swoją stabilność finansową jako „zdecydowanie dobrą” lub „raczej dobrą”. Przeciwnego zdania jest 14,6 proc. jednoosobowych działalności gospodarczych, które wskazały odpowiedź „raczej źle” lub „zdecydowanie źle”. Nieco inaczej wygląda sytuacja, kiedy spojrzymy na te oceny z perspektywy kluczowych sektorów gospodarki.

Minorowe nastroje w handlu, umiarkowany optymizm w transporcie

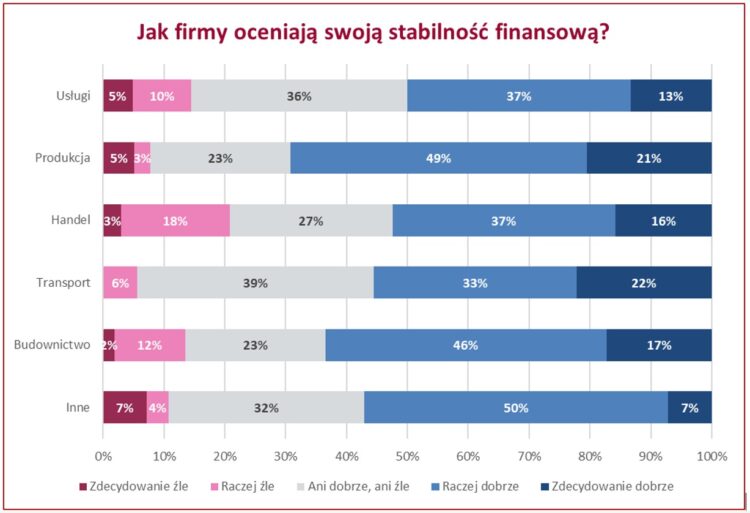

Najwięcej negatywnych wskazań płynie ze strony mikrofirm handlowych – co 5. źle ocenia swoją kondycję biznesową, a tylko co 2. może wypowiedzieć się o niej pozytywnie. Za negatywnymi ocenami jednoosobowych działalności handlowych stoi co najmniej kilka czynników: malejąca konsumpcja i wysokie koszty działalności, bardzo długie terminy płatności na fakturach, zatory płatnicze i wzajemne zadłużenie w tym sektorze.

Branża handlowa jest najbardziej zadłużoną gałęzią polskiej gospodarki. Suma przeterminowanych zobowiązań finansowych w tym sektorze wynosi blisko 2,2 miliarda złotych, a ponad połowę tej kwoty stanowi zadłużenie jednoosobowych działalności gospodarczych. Już niemal co trzecie przedsiębiorstwo wpisane do KRD to JDG – zauważa Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej, i dodaje: – Częstym zjawiskiem w branży handlowej jest wstrzymywanie zapłaty w oczekiwaniu na pieniądze od kontrahenta. W efekcie mamy tu jeden z najwyższych wskaźników wzajemnych długów branży, które obecnie wynoszą ponad 300 milionów złotych, a długi samych hurtowni, którym nie płacą detaliści czy przedsiębiorcy z innych sektorów, to już ponad miliard złotych.

Tuż za handlem w gronie pesymistów znalazły się jeszcze mikrofirmy z branży usługowej (15 proc. negatywnych odpowiedzi) i budowlanej (14 proc. negatywnych odpowiedzi). Przy czym branża usługowa ma jednak dużo, bo prawie 2/3, pozytywnych wskazań.

Na drugim biegunie pod względem oceny własnej sytuacji finansowej, są sektory, o których można powiedzieć, że panuje w nich umiarkowany optymizm: to transport i produkcja. Dodatkowo w transporcie, oprócz względnie wyważonych pozytywnych i neutralnych odpowiedzi, nie pojawiły żadne skrajnie negatywne oceny, świadczące o „zdecydowanie złej” kondycji finansowej.

>>> Bezpieczny Kredyt 2% pozwoli kupić lokum większe o 50%

>>> Waloryzacja wynagrodzenia wykonawcy w trakcie realizacji umowy w sprawie zamówienia publicznego

>>> Przez zadłużenie deweloperów ucierpi budownictwo, handel i przemysł

Zatory płatnicze – mikrofirmy czekają na pieniądze z faktur

Klasyczną formą rozliczenia pomiędzy przedsiębiorstwami jest kredyt kupiecki. Jednak takie rozwiązanie nierzadko sprawia, że przedsiębiorcy muszą czekać wiele tygodni, a nawet miesięcy na pieniądze od kontrahentów, mimo że sami już dawno wywiązali się z umowy. Mikrofirmy mają pod tym względem jeszcze trudniej, ponieważ z uwagi na niewielką skalę swojej działalności, nie mogą rekompensować takich opóźnień wpływami z innych kontraktów, których realizują mniej niż małe, średnie czy duże firmy.

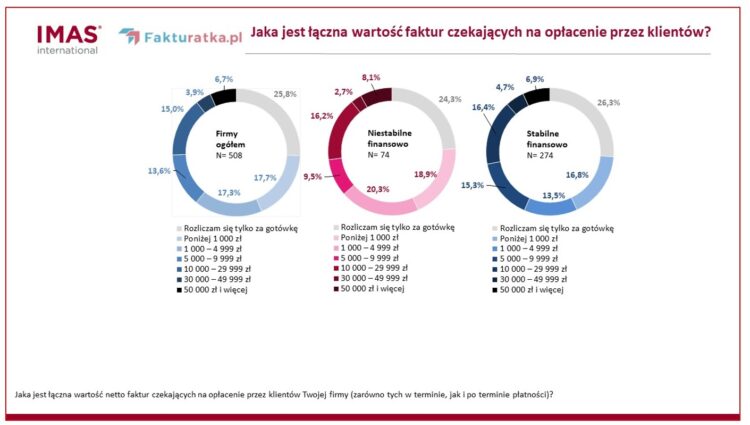

Nasze badanie pokazuje, że zdecydowana większość, bo aż trzy czwarte jednoosobowych działalności gospodarczych, nie może natychmiast dysponować pieniędzmi pochodzącymi ze zrealizowanych zleceń, ponieważ rozlicza się z klientami za pomocą faktur z odroczonym terminem zapłaty. Jedynie 26 procent mikroprzedsiębiorców pobiera gotówkę, więc nie ma aktualnie nieopłaconych faktur. Co trzecia mikrofirma oczekuje na zapłatę do 5 tysięcy złotych, kolejne 29 procent ma już „w poczekalni” faktury sięgające 30 tysięcy złotych. Natomiast co dziewiąta firma posiada w „zamrożeniu” jeszcze większe sumy pieniędzy. To bardzo dużo jak na jednoosobową działalność gospodarczą, której właściciel musi przecież opłacać bieżące rachunki, zamawiać towar i ponosić koszty prowadzenia biznesu. A jeśli do tego dojdą jeszcze opóźnienia w płatnościach, to utrzymanie płynności finansowej staje się ogromnym problemem przedsiębiorstwa – zwraca uwagę Emanuel Nowak, ekspert firmy faktoringowej NFG.

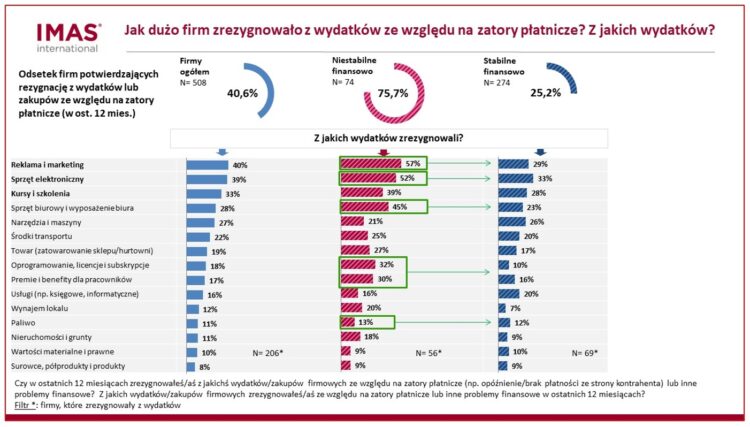

Przez zatory płatnicze małe firmy rezygnują z wydatków na reklamę, sprzęt i szkolenia

Zjawisko opóźnień w płatnościach – głównej przyczyny zatorów płatniczych – nie jest w segmencie MŚP rzadkością. Świadczy o tym chociażby wysoki odsetek mikrofirm (41 proc.), które z tego powodu zmuszone były zrezygnować z zakupów firmowych w ciągu ostatnich 12 miesięcy. Najczęściej rezygnowano z wydatków na reklamę i marketing (40 proc. wskazań), następnie na sprzęt elektroniczny (39 proc.) oraz na kursy i szkolenia (33 proc.). Najrzadziej obcinano nakłady na surowce i półprodukty potrzebne do działalności produkcyjnej (8 proc.).

Taka rezygnacja z kluczowych wydatków to jedynie pozorne oszczędności dla firmy. Powszechnie wiadomo przecież, że reklama i marketing są narzędziami wspierającymi sprzedaż. Paradoksalnie więc, rezygnacja z nich, przypomina piłowanie gałęzi, na której siedzimy. Podobnie kursy i szkolenia podnoszące kwalifikacje załogi, dzięki którym zwiększamy jakość naszych usług i konkurencyjność na rynku. A zatem zamiast rozpatrywać pewne koszty w kategorii zbędnych wydatków, warto myśleć o nich jak o inwestycji. Tego typu wydatki warto sfinansować w prosty sposób, na przykład za pomocą rat dla biznesu. Taką usługą jest na przykład Fakturatka. Mogą z niej korzystać nawet najmniejsze firmy na rynku, jak wspomniane jednoosobowe działalności gospodarcze – mówi Emanuel Nowak.

* Ogólnopolskie badanie „Barometr wydatków firmowych” zostało zrealizowane na zlecenie firmy faktoringowej NFG przez IMAS International, na przełomie marca i kwietnia 2023 r., na grupie 508 właścicieli jednoosobowych działalności gospodarczych, metodą CAWI.