Początek bieżącego roku okazał się dla deweloperów mieszkaniowych, notowanych na rynku podstawowym i Catalyst warszawskiej GPW, wyraźnie lepszy sprzedażowo, jeśli zestawić wyniki pierwszego kwartału 2023 r. z ostatnim kwartałem roku 2022. Podobnie kwartalne statystyki kontraktacji w relacji rok do roku zdają się potwierdzać tezę o zakończeniu procesu poszukiwania koniunkturalnego dna przez pierwotny segment krajowej mieszkaniówki.

Spadek sprzedaży mieszkań zastopowany

Po około półtorarocznym ostrym hamowaniu koniunktury sprzedażowej na pierwotnym rynku mieszkaniowym, pierwszy kwartał 2023 r. wydaje się dawać nadzieję na powstrzymanie dalszego regresu deweloperskiej kontraktacji. Jej wyniki w wykonaniu notowanej na GPW piętnastki branżowych tuzów wydają się wyraźnie wskazywać na pierwsze symptomy koniunkturalnego odreagowania kilkunastomiesięcznego spowolnienia.

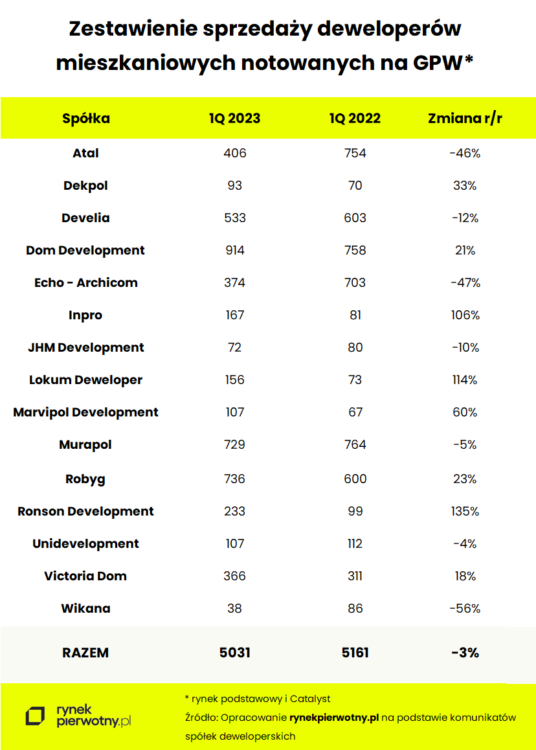

Prezentowana stawka deweloperów mieszkaniowych w pierwszych trzech miesiącach 2023 r. znalazła nabywców na 5031 lokali. To o symboliczne 3 proc. mniej licząc rok do roku, jednocześnie jednak aż o ponad jedną piątą więcej w relacji do ostatniego kwartału 2022 r., kiedy to sprzedaż analizowanej grupy spółek osiągnęła poziom zaledwie 4142 jednostek.

>>> Ustawa o kooperatywach mieszkaniowych

>>> Czy powierzchnia pod ściankami działowymi zalicza się do powierzchni użytkowej mieszkania?

>>> Odbiór lokalu od dewelopera przez rzeczoznawcę budowlanego

Sprzedaż mieszkań deweloperskich – za wcześnie na euforię?

Należy jednak mieć na uwadze, że pierwszy kwartał 2022 roku, będący bazą dla bieżącej analizy, uznany był za relatywnie słaby sprzedażowo, a porównywany statystycznie do drugiego kwartału 2020 r., czyli pamiętnego okresu pandemicznego lockdownu.

W tej sytuacji zbliżenie się wynikowo do okresu sprzed roku nie powinno wywoływać euforycznych reakcji. Tym bardziej, że niemal połowa prezentowanych firm w dalszym ciągu komunikuje sprzedażowy regres w relacji rok do roku.

W oczy rzuca się przede wszystkim słaby rezultat zakomunikowany przez dwójkę rynkowych potentatów – Atal oraz grupę Echo – Archicom, w przypadku których regres kontraktacji w relacji rdr osiągnął niemal połowę. Co prawda spółki zapowiadają znaczną poprawę w kolejnych okresach, kiedy to na ewentualnie oczekiwany rosnący popyt będą w stanie odpowiedzieć odpowiednio przygotowaną, zwiększoną ofertą.

Z drugiej strony wyniki kilku spółek, z których trzy z górą podwoiły kontraktację w relacji rok do roku, mogą budzić prawdziwy respekt. Wszystko wskazuje na to, że przy powoli odradzającym się popycie na nowe mieszkania, lepiej radzą sobie te spółki deweloperskie, które w ostatnich miesiącach koniunkturalnego spowolnienia łagodniej ograniczały uruchamianie nowych inwestycji. Pytanie, czy odradzanie się popytu mieszkaniowego rynku pierwotnego ma już charakter trwały, czy jedynie przejściowy.

Fot. stock.adobe/Grand Warszawski

Co najwyżej umiarkowany optymizm

Na pierwotnym rynku mieszkaniowym początek roku zaznaczył się umiarkowanym optymizmem. Jego źródła to bliska perspektywa wejścia w życie programu Bezpieczny Kredyt 2% czy pierwsze symptomy odwilży na rynku mieszkaniowych hipotek po złagodzeniu przez KNF wymogów wyznaczania parametrów zdolności kredytowej.

W dalszym ciągu jednak deweloperzy przy okazji raportowania wyników sprzedażowych pierwszego kwartału komunikują wysoki, wciąż sięgający 60-70 proc. udział transakcji gotówkowych. A to oznacza, że niezmiennie parametry popytu na nowe lokale mieszkalne stymulowane są w pierwszym rzędzie przez kapitał inwestycyjny, uciekający przed inflacją na nieubłaganie drożejący rynek mieszkaniowy.

Z kolei do mniej optymistycznych, by nie powiedzieć niepokojących aspektów rozwoju koniunktury pierwotnego segmentu rodzimej mieszkaniówki należy zaliczyć wyraźną absencję w minionym kwartale funduszy PRS, które jeszcze niedawno były główną nadzieją popytową deweloperów na trudne czasy cyklicznego spowolnienia.

Tym samym o ile osiągnięcie okolic koniunkturalnego dna przez statystyki sprzedażowe deweloperów mieszkaniowych wydaje się dość prawdopodobne, to spektakularne odbicie od niego do poziomów korespondujących z tymi z czasów niedawnej prosperity jest już zdecydowanie bardziej problematyczne. Pytanie, czy aby na pewno.

>>> Przez zadłużenie deweloperów ucierpi budownictwo, handel i przemysł

Uwaga na rok wyborczy

Tymczasem na rynek mieszkaniowy może mieć znaczący wpływ fakt trwania roku wyborczego. Może dzisiaj już mało kto o tym pamięta, ale cztery lata temu, w trakcie poprzedniej kampanii wyborczej do Sejmu RP, słabnąca i chyląca się ku spowolnieniu rodzima mieszkaniówka doznała nagle silnego, by nie powiedzieć cudownego ożywienia popytowo-cenowego. Wówczas stało się to za sprawą zapowiedzi rozszerzenia programu 500+ na pierwsze dziecko oraz solidnego windowania płacy minimalnej w kolejnych latach. A jak wiadomo już sama perspektywa większych pieniędzy w kieszeniach Polaków, to gwarancja rosnącego popytu na mieszkania oraz szybowania ich cen.

Tym samym jeżeli faktycznie efektywne oprocentowanie Bezpiecznego Kredytu 2% nie przekroczy szacowanego poziomu 3 procent, do tego tegoroczny wolumen kredytów preferencyjnych nie będzie podlegał jakimkolwiek ograniczeniom, a rząd w ramach wyborczych obietnic dorzuci jakiś nowy pakiet transferów socjalnych, to deweloperzy mogą mieć problem z uzupełnieniem oferty odpowiednich dla programu dopłat mieszkań, a ich ceny do końca roku poszybują o kilkanaście procent. Pytanie jednak, czy w razie materializacji podobnego scenariusza będziemy mieli do czynienia z kolejnym cyklicznym ożywieniem koniunktury, czy też może bardziej z koniunkturalnym wylaniem dziecka z kąpielą.

Jarosław Jędrzyński, ekspert portalu RynekPierwotny.pl