Z jednej strony branża budowlana ma dobrą passę wynikającą ze wzrostu produkcji. Z drugiej strony firmy budowlane dotyka wzrost cen materiałów, brak pracowników i zadłużenie

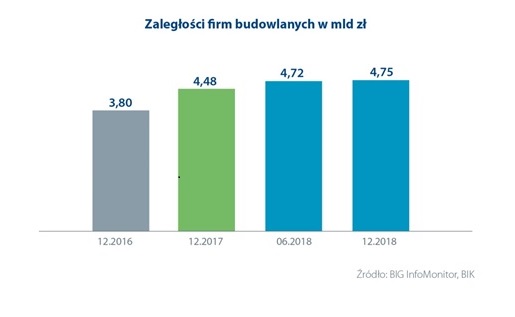

Przybywa firm budowlanych, które mają trudności ze spłatą swoich zobowiązań. Łącznie niespłacone zadłużenie branży budowlanej wyniosło na koniec 2018 roku 4,75 mld zł – wynika z trzeciej edycji raportu „Sytuacja finansowa przedsiębiorstw budowlanych. Boom trwa, ryzyko nie maleje”, przygotowanego przez BIG InfoMonitor oraz BIK, we współpracy z Polskim Związkiem Pracodawców Budownictwa. Problemy te coraz częściej dotykają mniejszych firm.

Fot. Fotolia

Zadłużenie w branży budowlanej

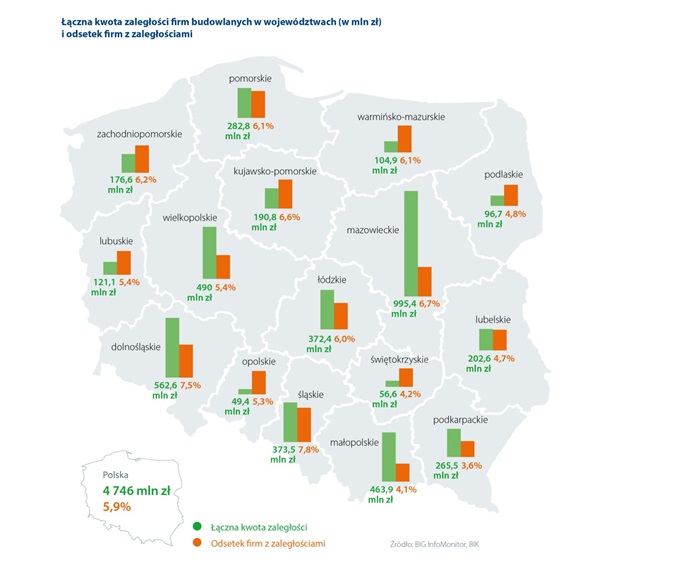

Problem z terminowym regulowaniem zobowiązań ma w sumie blisko 43 tys. przedsiębiorstw budowlanych, czyli 5,9 proc. z puli firm działających, zawieszonych oraz zamkniętych i znajdujących się w KRS oraz CEiDG. Dłużników jest aż o ponad 20 proc. więcej niż na koniec 2017 r. Udział niesolidnych dłużników wśród ogółu przedsiębiorstw z sektora budownictwa wzrósł przez ostatni rok z 5,1 proc. do 5,9 proc. – Budownictwo nie wypada jednak źle na tle innych branż. W całej gospodarce widoczne w naszych bazach kłopoty z obsługą zobowiązań ma powyżej 6 proc. przedsiębiorstw. Zdecydowanie większe ryzyko dla dostawców towarów czy usług rodzi obecnie kontrakt z firmą transportową czy też zajmującą się gospodarowaniem odpadami. Nie można jednak zapominać o znaczącej liczebności przedsiębiorstw budowlanych. Co siódma firma z KRS i CEiDG, wliczając w to działające, zawieszone oraz zamknięte, to firma budowlana. Więcej jest jedynie firm handlowych – mówi Sławomir Grzelczak, Prezes BIG InfoMonitor.

Czytaj też: Wzrost cen ofertowych a rentowność firm budowlanych

Zadłużenie firm z branży budowlanej, przeterminowane powyżej 30 dni, w ciągu roku wzrosło aż o 270 mln zł. Przy sumie zaległości dochodzącej do 4,75 mld zł oznacza to zmianę o około 6 proc. Co ważne, przyczyniły się do tego wyłącznie mniejsze podmioty. Zaległości firm prowadzonych przez osoby fizyczne oraz spółek cywilnych zwiększyło się bowiem w ciągu roku o 280 mln zł (o 21 proc.) do 1,61 mld zł, zaś większych firm – spółek handlowych – zmalało o 10 mln zł do 3,13 mld zł (o 0,3 proc.).

Największy odsetek niesolidnych płatników znajduje się wśród firm zajmujących się robotami inżynieryjnymi (8,5 proc.). Wśród przedsiębiorstw zajmujących się wznoszeniem budynków jest ich 7,2 proc. Najkorzystniej sytuacja przedstawia się w grupie przedsiębiorstw budownictwa specjalistycznego (5,1 proc.).

Wzrost liczby budów to więcej problemów

Skutkiem nagromadzenia prac budowlanych we wszystkich segmentach rynku było rekordowe tempo wzrostu cen materiałów, usług i robocizny oraz poważne ograniczenia w dostępie do siły roboczej. – Wszystko to doprowadziło do pogorszenia kondycji finansowej firm budowlanych, głównie tych zaangażowanych w realizację kontraktów infrastrukturalnych pozyskanych w warunkach stagnacji na rynku zamówień publicznych w latach 2015-2017, co było efektem wyhamowania inwestycji współfinansowanych przez fundusze unijne – mówi dr Damian Kaźmierczak, Główny Ekonomista Polskiego Związku Pracodawców Budownictwa. – Ze względu na wyczerpujący się potencjał wykonawczy krajowych firm budowlanych, poważne ograniczenia w dostępie do siły roboczej oraz brak wystarczających środków finansowych na ukończenie zaplanowanych inwestycji przy bieżących cenach, nasilają się obawy przed fiaskiem realizacji ambitnego programu rozbudowy i modernizacji polskiej infrastruktury drogowej i kolejowej w pierwotnym kształcie – dodaje.

Liczba nieobsadzonych stanowisk w sektorze budownictwa jest wyższa niż w innych sektorach gospodarki. Według szacunków na budowach brakuje co najmniej 150 tys. pracowników fizycznych i wykwalifikowanych, co znacznie ogranicza potencjał wykonawczy firm i powoduje trudności z ukończeniem projektów budowalnych w planowanym terminie. – Wielu naszych pracowników coraz częściej wyjeżdża z kraju, a cudzoziemcy wolą pracować na Zachodzie niż na polskich budowach. Dostępność wykwalifikowanej kadry bez wątpienia będzie kluczowym wyzwaniem dla branży w najbliższych latach – mówi Leszek Gołąbiecki, Prezes Unibep. – Presja płacowa w branży budowlanej jest dość duża – w 2018 r. wzrost wynagrodzeń był większy niż w całym sektorze przedsiębiorstw i wyniósł 8 proc., natomiast w przypadku wykwalifikowanych robotników drogowych był to wzrost dwucyfrowy. Presja płacowa istnieje w branży budowlanej również w 2019 r., ale myślę, że ta sytuacja będzie trochę inna niż w roku ubiegłym, ponieważ pracownicy będą bardziej selektywnie podchodzić do wyboru pracodawcy – dodaje Wojciech Trojanowski, Członek Zarządu Strabag.

Czy branży budowlanej pomoże waloryzacja kontraktów?

Od lutego 2019 r. w nowych kontraktach infrastrukturalnych na drogach i kolei obowiązują nowe zasady waloryzacji oparte na tzw. „koszykach waloryzacyjnych”. Są one efektem dialogu organizacji branżowych z administracją publiczną, w której apelowano o wprowadzenie zrównoważonego modelu podziału ryzyka realizacji kontraktu budowlanego między inwestorami publicznymi, a firmami wykonawczymi. Nowe mechanizmy indeksacji cen zastępują dotychczasowe klauzule waloryzacyjne i są wykorzystywane we wszystkich przetargach drogowych i kolejowych od lutego 2019 r., jak również w postępowaniach przetargowych będących w toku, w których nie zostały jeszcze otworzone oferty wykonawców. W opinii przedstawicieli branży z oceną skuteczności nowych zasad należy jednak wstrzymać się przez najbliższe 2-3 lata.

– Zależy nam na takich mechanizmach, które zagwarantują bezpieczną realizację kontraktów publicznych dla wykonawców i zamawiających. Będzie to miało szczególne znaczenie, jeśli jako kraj chcemy skutecznie wykorzystać wszystkie fundusze unijne do 2023 r. przeznaczone na budowę dróg i modernizację kolei. Cały czas w sposób systemowy nie rozwiązano kwestii nierentownych umów z ostatnich czterech lat, zarówno tych będących jeszcze w realizacji, jak i kontraktów już zakończonych – mówi Dariusz Blocher, Prezes Budimexu.

Analiza sprawozdań finansowych i komunikatów spółek wskazuje, że wiele przedsiębiorstw generuje straty, część z nich balansuje na krawędzi rentowości i tnie prognozy względem osiąganych zysków, inne borykają się ze spadkiem wskaźników płynności finansowej i odczuwają negatywne konsekwencje zatorów płatniczych. Powyższe zjawiska są wyjątkowo niebezpieczne z punktu widzenia specyfiki całego sektora funkcjonującego w oparciu o sieć połączonych ze sobą ogniw.

Należy jednak podkreślić, że sytuacja na rynku jest daleka od kryzysowych lat 2012-2013 zakończonych bankructwem kilkuset podmiotów budowalnych. Wymaga ona jednak stałego monitoringu ze strony interesariuszy rynku, ale także wyjątkowej troski ze strony administracji publicznej. Z drugiej strony obecne tendencje na rynku budowlanym nie dają podstaw, by w najbliższych miesiącach spodziewać się diametralnej poprawy sytuacji firm budowlanych.

Mazowsze z największą liczbą zadłużonych firm budowlanych

Najwięcej działających firm budowlanych znajduje się na Mazowszu, w Małopolsce oraz w Wielkopolsce. Mazowsze dominuje też pod względem liczby niesolidnych dłużników i kwoty przeterminowanego zadłużenia. Niemal 6,3 tys. firm budowlanych z województwa mazowieckiego zadłużonych jest w sumie na 995,4 mln zł. Ich średnia zaległości (158,2 tys. zł) jest niemal o jedną trzecią wyższa od średniego przeterminowanego zadłużenia firm budowlanych w Polsce, które wynosi 112,5 tys. zł. Drugi pod tym względem jest Dolny Śląsk. Pochodzące stad przedsiębiorstwa nie zapłaciły na czas swoim dostawcom i bankom 562,6 mln zł, a średnie zadłużenie wynosi tu 121,8 tys. zł. Trzecie miejsce należy do województwa małopolskiego z kwotą 463,9 mln zł. Najwyższe przeterminowane zadłużenie firmy na polskim rynku sięga 142,5 mln zł i dotyczy przedsiębiorstwa z województwa wielkopolskiego zajmującego się wznoszeniem obiektów inżynierii lądowej i wodnej.

Źródło:

Biuro Informacji Gospodarczej InfoMonitor (BIG InfoMonitor)

Polski Związek Pracodawców Budownictwa (PZPB)

Polecamy: Praca w budownictwie – raport specjalny