Wartość domów i lokali wyraźnie wzrosła w ostatnim czasie. Niestety ich właściciele nie zawsze to uwzględniają przy zakupie polisy.

Jak wskazują eksperci RynekPierwotny.pl i Rankomat.pl skutkiem jest niedoubezpieczenie.

Wzrost cen metrażu ma znaczenie nie tylko dla osób zamierzających kupić pierwsze lub kolejne lokum. Warto również pamiętać, że taka sytuacja widoczna w ostatnich kwartałach wpływa na wartość majątku gospodarstw domowych. Chodzi oczywiście o gospodarstwa posiadające lokum na własność. Niestety, właściciele nieruchomości mieszkaniowych nie zawsze pamiętają o aktualizowaniu wartości swojego domu lub lokalu przed wykupieniem ochrony ubezpieczeniowej na kolejny rok. W efekcie nawet jedna trzecia mieszkań i domów może być niedoubezpieczona, co potwierdzają szacunki firmy Compensa. Eksperci portalu RynekPierwotny.pl i porównywarki Rankomat.pl postanowili bliżej przyjrzeć się wspomnianemu zjawisku. Wyniki analizy potwierdzają, że usunięcie problemu związanego z niedoubezpieczeniem wcale nie musi być kosztowne. Czasem wystarczy dopłata od 15 do 30 zł.

>>> Koszty w budownictwie 2016–2023

>>> Ceny mieszkań rosną. W największych miastach deweloperzy nie nadążają z budową mieszkań

Fot. pixabay/StockSnap

Oszczędności są minimalne, a możliwe straty duże

Część właścicieli mieszkań i domów może sądzić, że wzrost wartości ich mienia związany z podwyżkami cen 1 mkw. ma charakter wyłącznie „księgowy” i będzie odczuwalny tylko w razie sprzedaży lokum. Jeżeli przyjrzymy się sprawie szerzej i dokładniej, to sytuacja wygląda jednak nieco inaczej. Jak tłumaczą eksperci portalu RynekPierwotny.pl wzrost wartości lokum wpływa bowiem na regularnie obliczany przez bank wskaźnik LtV, czyli stosunek zadłużenia z kredytu hipotecznego do wyceny mieszkania lub domu. Jeszcze ważniejszą kwestią jest możliwe niedoubezpieczenie, czyli sytuacja, w której faktyczna wartość ubezpieczonego lokum jest większa od sumy ubezpieczenia.

Sytuacja polegająca na tym, że właściciel ubezpieczanego lokum zadeklarował przy zakupie polisy wartość mienia mniejszą od rzeczywistej, niestety może się bardzo mocno „zemścić” w razie poważnej szkody. Weźmy pod uwagę przykład domu o faktycznej wartości 800 000 zł, który został ubezpieczony na 600 000 zł. Przy szkodzie całkowitej dotyczącej tego domu, ubezpieczyciel nie wypłaci kwoty większej niż suma ubezpieczenia (600 000 zł). Decydujące znaczenie ma bowiem wartość nieruchomości zadeklarowana przez jej właściciela. Brak aktualizacji sumy ubezpieczenia oznacza niewielkie oszczędności składkowe przy jednoczesnym wzroście ryzyka finansowego w obliczu dużych szkód (np. poważnego pożaru).

Niedoubezpieczenie będzie jeszcze bardziej groźne dla przedsiębiorstw posiadających nieruchomości. W przypadku umów z konsumentami, niedozwolone jest bowiem stosowanie tzw. zasady proporcjonalności (zobacz: Wyrok Sądu Najwyższego z dnia 28 maja 2019 r. – sygnatura akt: II CSK 454/18). Wspomniana zasada przewiduje proporcjonalne pomniejszenie odszkodowania niższego od sumy ubezpieczenia. Wypłata jest wówczas pomniejszana według stosunku sumy ubezpieczenia do faktycznej wartości nieruchomości.

Wzrost rocznej składki może być symboliczny

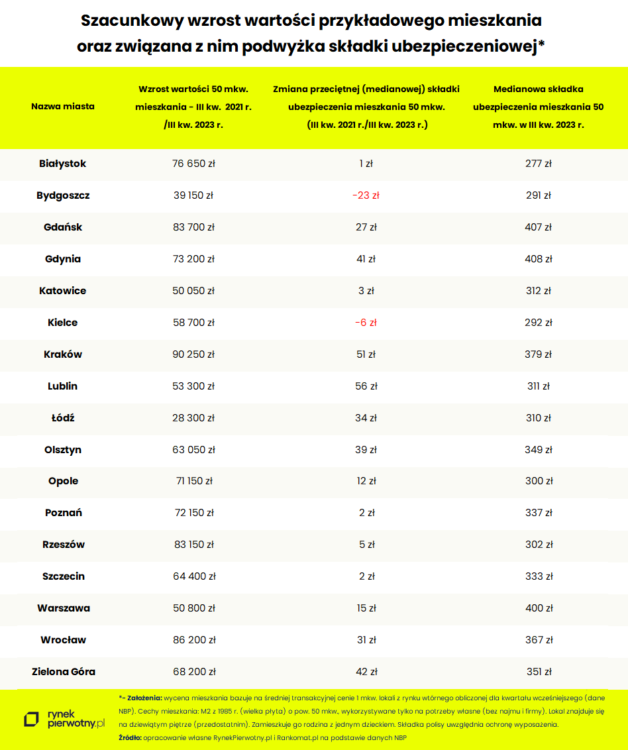

Jak tłumaczą eksperci RynekPierwotny.pl zlikwidowanie niedoubezpieczenia nie musi wiązać się z dużymi kosztami. Czasem chodzi o zaledwie kilkuzłotowy lub kilkunastozłotowy wydatek. Poniższa tabela przedstawia szacunkowy wzrost wartości przykładowego mieszkania z 1985 r. o powierzchni 50 mkw. Zestawienie prezentuje też podwyżkę medianowej składki polisy, będącą następstwem wzrostu szacunkowej wartości mieszkania. Analiza przygotowana dla szesnastu miast wojewódzkich i Gdyni wskazuje, że doubezpieczenie lokalu z uwzględnieniem jego aktualnej wartości oznacza przeciętny koszt polisy większy o 20 zł rocznie. W dwóch przypadkach (Kielce i Bydgoszcz) medianowa składka, czyli składka mniejsza od ofert połowy ubezpieczycieli, nawet spadła w ciągu dwóch lat.

Praktyka pokazuje, że roczne składki ubezpieczeniowe dotyczące konkretnego mieszkania mogą się mocno różnić w poszczególnych towarzystwach. Właśnie dlatego oprócz aktualizacji wartości domu lub mieszkania, ważne jest sprawdzanie ofert ubezpieczeniowej konkurencji.

Źródło: RynekPierwotny.pl